La nota crediticia de México no entrará en terreno especulativo en lo que resta de este sexenio, a pesar del recorte por parte de Moody’s, señalaron expertos.

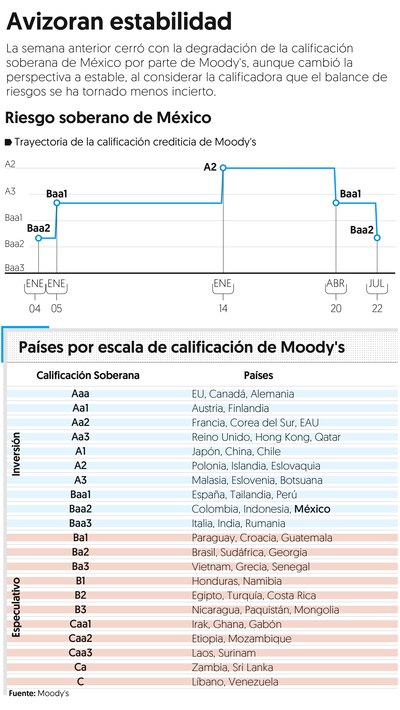

El viernes, la calificadora bajó un escalón a la nota soberana del país, de ‘Baa1′ a ‘Baa2′, y cambió la perspectiva de ‘negativa’ a ‘estable’. A inicios de este mes S&P ratificó la nota del país a ‘BBB’, además de mejorar la perspectiva a ‘estable’, mientras que Fitch Ratings a mediados de mayo también ratificó la calificación en ‘BBB-’ con perspectiva ‘estable’.

Moody’s explicó que la rebaja de la calificación fue impulsada por las tendencias económicas y fiscales que espera que continúen socavando de manera gradual, pero persistente, el perfil crediticio general de México.

Advirtió que, a futuro, la fortaleza fiscal del país se verá afectada de una manera más manifiesta por la mayor rigidez del gasto público, por la decisión de mantener apoyos a empresas estatales como Pemex; mayor gasto a pensiones y un bajo nivel de colchones financieros debido a que los fondos de estabilización fiscal se han agotado.

Analistas económicos coincidieron en que, si bien Moody’s argumentó que las finanzas se podrían deteriorar en los próximos años, esto no implicaría que México pierda el grado de inversión, pues las tres principales calificadoras mantienen al soberano en perspectiva estable, lo que indica que no se prevén rebajas en al menos 12 meses, salvo casos extraordinarios.

“Con esta acción, Moody’s empareja a S&P en la calificación soberana y deja a México dos escalones por encima del grado de inversión. Es importante que, a este momento, las tres calificadoras más relevantes tienen a México en perspectiva estable, lo que limita el riesgo de alguna baja crediticia en el corto plazo”, abundó Pamela Díaz, economista para México de BNP Paribas.

La estratega añadió que el balance de riesgos sobre México se ha tornado menos incierto. “Ello minimiza la posibilidad de algún factor no esperado que pueda deteriorar de forma significativa el perfil crediticio del país”, dijo.

El ‘temido’ terreno especulativo

Analistas de Banorte concordaron que México no entrará en terreno especulativo en los siguientes años. “A pesar del ajuste, considerando el nivel de la calificación pensamos que México mantendrá el grado de inversión en el corto y mediano plazo”, indicaron.

Gabriela Siller, directora de análisis económico y bursátil de Banco Base enfatizó que, para que una entidad se perciba sin grado de inversión, debe de perder el nivel con al menos dos agencias calificadoras.

Alonso Cervera, economista en jefe para América Latina de Credit Suisse indicó que la calificación crediticia de México sigue siendo alta pese a la rebaja de Moody’s, y duda que los mercados reaccionen este lunes a la noticia. “Con la de Moody’s, son cinco las reducciones de un escalón en la calificación soberana de México en lo que va de esta administración. Dos de Moody’s, dos de Fitch y una de S&P. Creo que ya acabaron”, expresó en redes sociales.

Clave, la sostenibilidad fiscal

Díaz Loubet comentó que se tiene que poner especial énfasis en preservar la sostenibilidad fiscal.

“En nuestra opinión, los elementos para mejorar la trayectoria de finanzas públicas están en dos grandes categorías: primero, mejorar la asignación del gasto público y redireccionarlo a segmentos que pueden tener mejores multiplicadores fiscales”, dijo.

El segundo punto, abundó, tiene que ver con elevar la recaudación; “si bien, se han presentado avances en mejora de eficiencia recaudatoria, esto tiene un límite y no es suficiente para garantizar la sostenibilidad fiscal. En esta línea una reforma tributaria eficaz, con un incremento en la base impositiva, por ejemplo, podría ser positiva en este sentido”.

Jacobo Rodríguez, director de análisis económico de BW Capital, coincidió que se deben de cuidar las finanzas hacia delante. “Las finanzas públicas son estables, pero ante mayor contracción económica estas se presionarán por el aumento de la tasa de interés y menores ingresos públicos en el futuro”, destacó.