En Bursamétrica estamos revisando nuestros escenarios económicos de mediano plazo, en virtud de los acontecimientos tanto en el plano de la política monetaria global como ante aspectos geopolíticos. En esta ocasión nos centraremos en comentar los escenarios para la economía de Estados Unidos.

La inflación global, encumbrada como la más alta en los últimos cuarenta años, y el retraso con la que los integrantes del Comité Federal de Mercado Abierto del Banco de la Reserva Federal empezaron a actuar y a abandonar su mantra de que la inflación elevada era solo un fenómeno transitorio, está llevando al Fed a adoptar una instrumentación de política monetaria restrictiva mucho más rápida que lo anticipado.

La apuesta de Jerome Powell es lograr un control de la inflación generando solo un aterrizaje suave en la economía. Sin embargo hay integrantes del FOMC que están pensando en una posible recesión, y cada vez somos más los analistas que vemos muy probable un escenario menos optimista. Podemos hablar de que se tienen ahoratres 3 principales escenarios: a. El escenario de un aterrizaje suave; b. El escenario de una recesión futura, y c. El escenario de una estanflación.

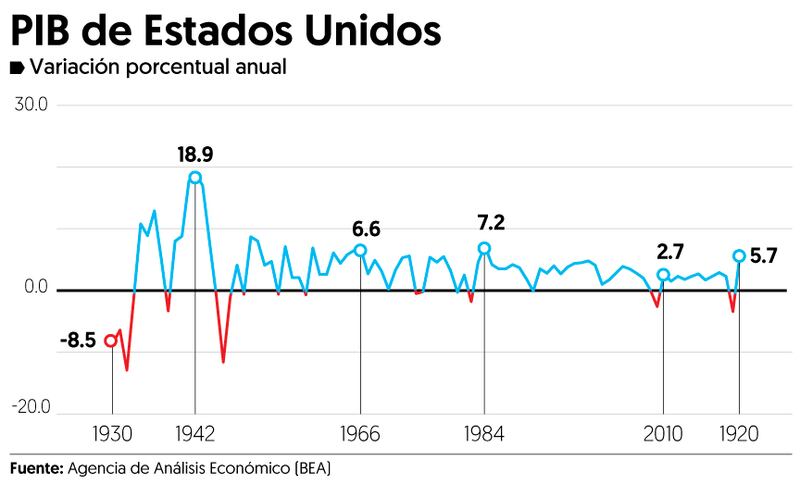

Si se analiza un gráfico con los datos anuales del PIB de EU desde 1930 hasta 2021, se observan 12 periodos en donde el PIB anual fue negativo. El ciclo económico dura en promedio 6.6 años en su fase de bonanza y rara vez se tiene más de un año de contracción económica. Este fenómeno de una recesión larga solo se dio en tres periodos, el de la Gran Depresión de principios de los años treinta, el de la Segunda Guerra Mundial y en los setenta cuando por el embargo petrolero y la inflación elevada de la época del presidente Carter la fase recesiva se profundizó.

Con observaciones trimestrales, las expansiones promedio entre la Segunda Guerra Mundial y la pandemia de COVID-19 duraron alrededor de 65 meses, y las recesiones promedio duraron alrededor de 11 meses.

Hubo seis años de crecimiento antes de que ocurriera la Gran Recesión en 2007-2008. La Gran Recesión duró 18 meses, según el National Bureau of Economic Research (NBER). Si después de un ciclo alcista de 10 años, posterior a la Gran Recesión, la pandemia generó una recesión en 2020, podría esperarse que por lo menos el ciclo de bonanza dure hasta 2027.

Pero hay varios factores que nos llevan a poner como escenario base el de la recesión, y como segundo escenario, uno más negativo de estanflación.

Ya le hemos comentado aquí que el PIB negativo del primer trimestre de este año es un fenómeno extraño en el que la exagerada fortaleza de la demanda agregada provocó un disparo extraordinario de las importaciones de EU, que al restarse dentro del PIB dio una variación negativa en el trimestre. Un claro indicio de sobrecalentamiento. Adicionalmente la tasa de desempleo se ubica en el nivel considerado de ‘pleno empleo’.

El Banco de la Reserva Federal tiene un doble mandato, a diferencia de otros bancos centrales como el de México o el del euro, que tienen un mandato exclusivo de procurar la estabilidad de precios. Estando en pleno empleo, la Fed no tiene otra alternativa que combatir la inflación, y por su nivel tan elevado (8.3 por ciento anual de inflación al consumidor, 11 por ciento anual de inflación al productor), tendrán que aumentar rápidamente el objetivo de la Tasa de Fondos Federales. El FOMC está pensando incrementarla hasta el 2.5 por ciento que se considera la tasa neutral, y después incrementarla más lentamente hasta que se controle la inflación. Pero también ha anunciado que el mes entrante empezará a recoger dinero de la circulación.

En un escenario optimista, si la inflación va descendiendo hasta 6.0 por ciento anual, y la tasa de la Fed está en 2.5 por ciento anual, en términos reales se encontrará en –3.5 por ciento anual. Es todavía una tasa muy negativa, por lo que la Fed va a tener que seguir aumentando su tasa de referencia más agresivamente.

El autor es presidente de Bursamétrica.