Aeroméxico anunció este jueves que una empresa no relacionada con la compañía está en trámites para realizar una Oferta Pública de Adquisición de Acciones (OPA).

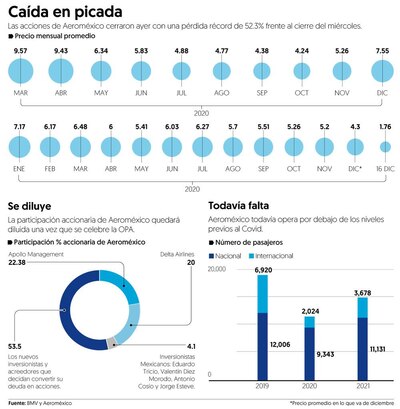

Tras la publicación de la información en la Bolsa Mexicana de Valores (BMV), las acciones de la aerolínea cayeron a 1.76 pesos por acción al cierre de la jornada bursátil, una reducción en el valor de los papeles de la empresa del 52.3 por ciento, de acuerdo con datos recabados por Bloomberg.

Las acciones de la aerolínea se hundieron hasta los 91 centavos de peso hacia las 12:43, hora local. Aunque en la operación intradía los papeles tuvieron, a partir de ese punto más bajo, un rebote de casi 100 por ciento, la empresa cerró en su peor precio en toda su historia.

El ‘Caballero Águila’ perdió en valor de mercado poco más de 61 millones de dólares, lo que equivale a mil 316 millones de pesos en solo una jornada de cotización.

Durante este jueves, la emisora detuvo y reinició en varias ocasiones sus operaciones. No obstante, la volatilidad de Aeroméxico le llevó a tener una pérdida de poco más de 202 millones de dólares (o más de 3 mil 990 millones de pesos) en lo que va del año.

La OPA contempla que el monto máximo de papeles a adquirir sería de 331 millones 480 mil 713, que equivale al 49 por ciento del capital de la compañía antes de la entrada al capítulo 11 de la Ley de Bancarrota en Estados Unidos.

La oferta propuesta por la empresa externa es de un centavo de peso mexicano por cada una de las acciones en circulación de Aeroméxico. La oferta se pagará con fondos del postor, en coordinación con la empresa mexicana.

Delta, el socio estadounidense de Aeroméxico, decidió no entrar en el proceso de OPA, que aún debe pasar por la aceptación de accionistas de la aerolínea y de las autoridades regulatorias en México.

En la Oferta se podrán adquirir hasta un 49 por ciento de las acciones antes de la dilución, lo que representará, indicó la aerolínea mexicana, menos del 0.01 por ciento del total de acciones una vez que entre en vigor el plan de reestructuración.

Para Brian Rodríguez, analista del sector aéreo en Monex Casa de Bolsa, la negativa de Delta a participar se debe al carácter estratégico que tiene la compañía estadounidense en la firma mexicana.

El experto destacó que si Delta no hubiera tenido una participación accionaria en Aeroméxico, la línea aérea nacional no habría podido acogerse a la protección de bancarrota en Estados Unidos y hubiera tenido un proceso más complejo bajo las leyes mexicanas.

Además, Rodríguez puntualizó que la permanencia de Delta, como uno de los accionistas, le permitirá a Aeroméxico canalizar una posible demanda de pasajeros entre México y Estados Unidos, una oportunidad que no puede ser aprovechada directamente debido a la degradación que pesa sobre la autoridad aeronáutica nacional desde mayo.

Aeroméxico agregó que, una vez que salga de la protección por bancarrota, el fondo de inversión Apollo poseerá un 22.38 por ciento y Delta Airlines un 20.0 por ciento de participación, además que los accionistas mexicanos tendrán el 4.1 por ciento de los papeles de la empresa.

El resto será distribuido entre todos los nuevos inversionistas y acreedores que capitalicen sus créditos reconocidos en acciones representativas del futuro capital social de Aeroméxico.

Para René Armas Maes, consultor internacional aeronáutico, este anuncio demuestra que los accionistas de la empresa tendrán una dilución mayor de su capital, al mismo tiempo que los inversionistas tardarán más en recuperar el valor de las acciones para, en algún momento, venderlas.

“Sigue habiendo dilución del valor de la compañía, todo aquel que tenga acciones va a tener un valor reducido de patrimonio”, detalló Armas Maes.

Además de la reacción del mercado bursátil, que vio cómo las acciones de la aerolínea cayeron cerca del 60 por ciento durante este jueves, la empresa tendrá que sobreponerse a una nueva ola de restricciones de viaje en países europeos y suramericanos.

Asimismo, señaló Armas Maes, otro de los retos es el regreso de la autoridad aeronáutica mexicana a la categoría 1 de seguridad aérea, pues al estar degradada, las aerolíneas mexicanas no pueden abrir nuevas rutas hacia Estados Unidos.

En tanto, Monex advirtió en un reporte que es previsible que las fluctuaciones en el valor de las acciones de Aeroméxico continúen hasta que concluya la OPA y se logren los acuerdos en el plan de reestructura de la línea aérea.

“La compañía tendrá la oportunidad de capitalizar diversos pasivos, así como recibir nuevas aportaciones de capital, lo que le permitiría mantener un favorable ritmo de operaciones”, indicó Brian Rodríguez.